https://mp.weixin.qq.com/s/QgEH6_aAucDge39s1OCavQ

大家好,这两天都在说基金,一说这个,就全都是负能量,相信大家这时候需要一些精神按摩,我就把自己亏钱的故事分享给大家,让大家高兴高兴。

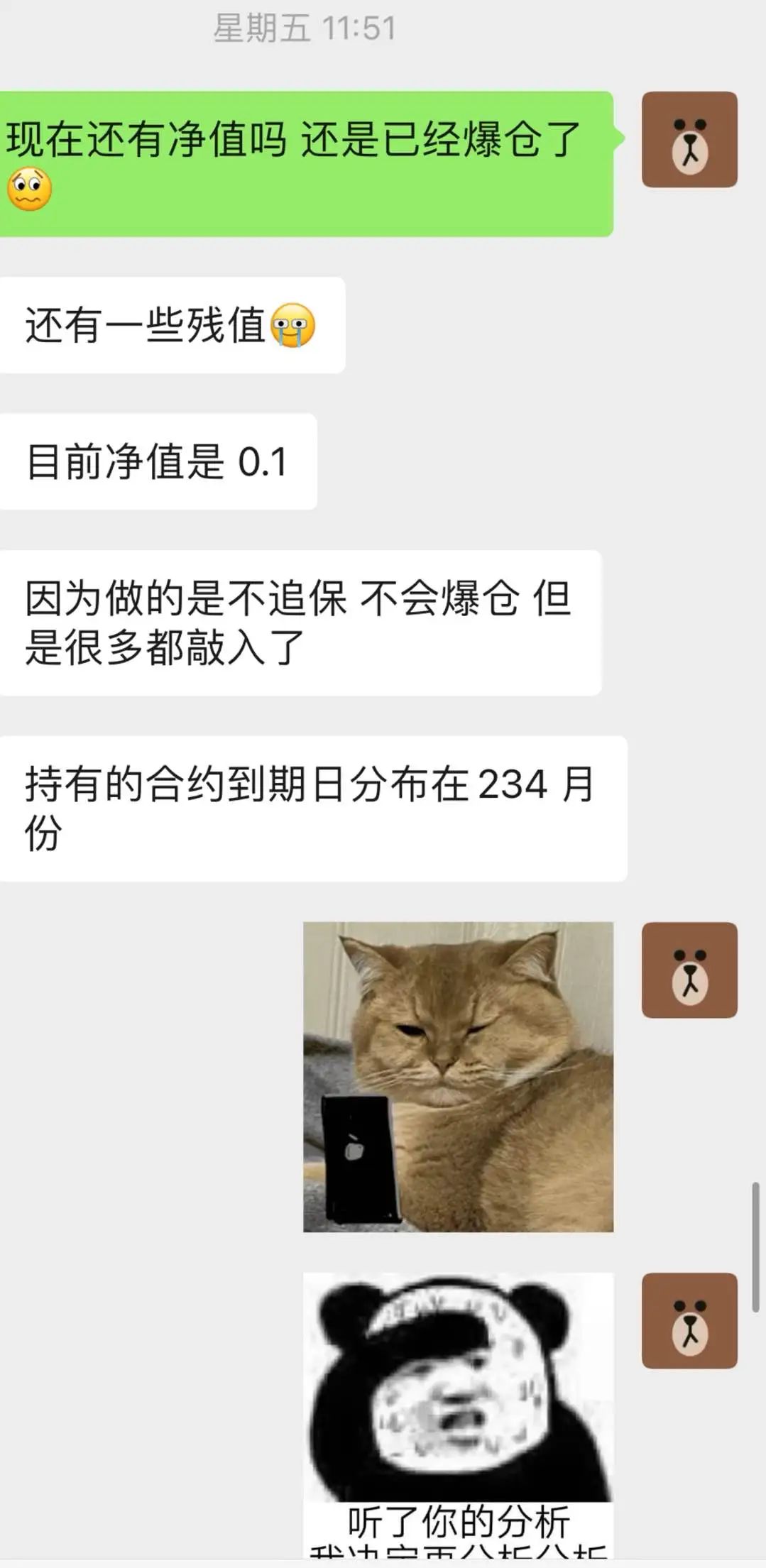

先上图,我买入的时候是1,最新净值0.1左右,证明我不是在骗人,真金白银买来教训给大家看。

(👆🏻示意图)

让我亏损近90%的,是一款私募产品。

他的经理是我十年的好朋友P,能给我做伴郎的那种。

说到P的故事,也挺让人唏嘘的,一个价值投资梦的破碎之路。

我和P是在大学期间辩论队认识的,当时我打四辩,他打二辩,我读社会学,他读人类学,俩天坑专业的难兄难弟,后来他努力爬出天坑专业,转了法学。

在大四,P在我的影响之下,开始接触股市,那时正是15年初,是牛市最疯狂的时候,但他很谨慎,所以股灾的那年,他凭借着投资最保守的银行股,奇迹般的没亏钱,还赚了些钱,从此种下了投资的种子(也是恶魔的果实)。

我的朋友P,就怀揣着这个投资的小小梦想,从法务,做到基金公司的业务,他也离开北京,去了搞钱氛围更浓厚的深圳,我留在了媒体氛围更强的北京。

我还记得,我们在北京分别前的最后一顿饭,那是2018年初,我们在五道口的云海肴,P眉飞色舞的跟我讲:

如果你把万科A的涨幅拉一遍,你会发现,万科的股票涨幅完全不逊色于北京房产。。。

当时他还是一个坚定的价值投资者。

我只记得我跟P吃完那顿饭,就去看了那部大烂片《逐梦演艺圈》,然后在公众号上激情开麦,开启了我的公众号生涯。

P到了南方,也顺风顺水,几年下来,发行了自己的产品。

这几年我也一直和他保持着交流,也学到了很多投资的知识,上次去海口的周杰伦演唱会,还是他给我买的票。

想起来2022年底,有一天,P给我看他操盘的一个产品,能在2022年那么差的环境下,跑出50%的超额收益。

我问:怎么做到的?

简单来说,就是靠雪球。

雪球,大多数人是这两天看到新闻,大量雪球爆仓,才知道这款产品的。

但P是在雪球这个结构刚刚诞生的时候,就开始做这款产品了,他可以说是国内最资深的雪球老司机之一。

先和大家解释下雪球是什么。

比如说,这支股票或指数100元,你可以让券商给你设计这只股票的雪球合约

并且规定敲入价80元,敲出价105元,年化收益率15%。

意味着,如果这支股票,未来一年如果涨到了105元,你即刻按照15%,结算利息,并且终止合约。

如果跌到了80元,那么你手上的雪球合约,立刻换成等值的股票。

票面上,你立亏20%。

所以雪球本质上是什么呢,就是你在赌股票,或者指数,在未来一年内,不涨不跌,如果你赌赢了,那你就能拿到年化15%~20%的利息。

如果指数暴涨,就只能赚一点利息,如果指数暴跌,本金立亏20%,并且持有的雪球合约变成股票,有继续下跌的风险(当然也有可能涨回来)

P呢,在深谙雪球结构这么多年之后,决定在雪球合约加五倍杠杆,这样,只要三个月,就能拿到雪球一年的15%收益。

为了防止单支合约跌破20%,清零,他同时持有几百张不同的雪球合约,滚动持仓,保证哪怕一支票爆仓了,也不至于影响净值,只要那些活着的合约,能覆盖掉爆仓的损失即可。

P就是靠这个,在2022年这么差的大盘里跑出50%+的超额收益的。

我曾经问他,没有只赚不赔无敌的策略,那雪球这个策略的死穴,或者说最害怕的是什么?

他说,怕单边行情。

当时谁也不相信,在经过了那么低迷的2021和2022年之后,还会再来一年单边行情了。

我相信他的判断,就买了他的产品,这是他的第一支正式产品,规模不大,只有几千万,就是为了把净值做好看,未来发行更大的产品。

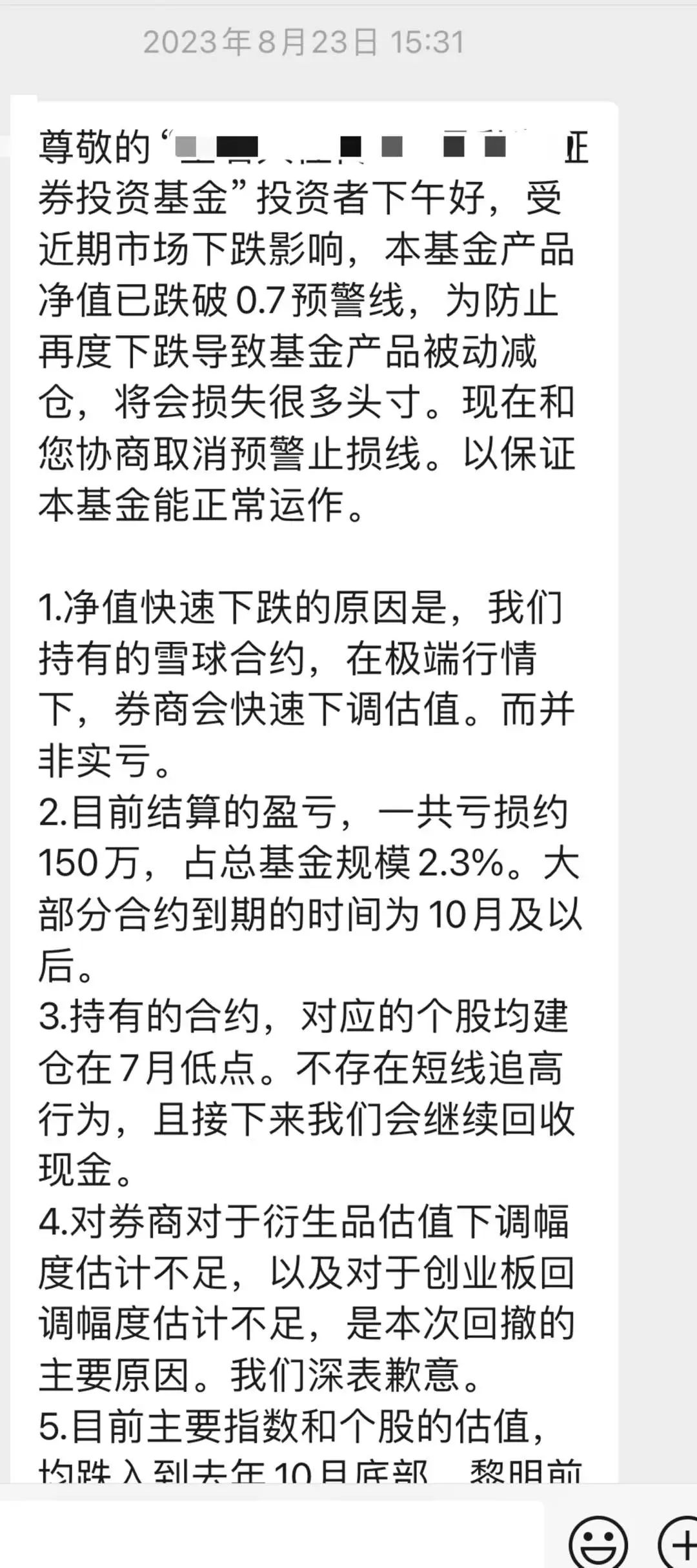

结果差不多在2023年中旬的时候,他的产品就亏了30%,净值跌到了清盘线(0.7)。当时他联系我们签署了补充协议,希望我们能答应他,维持住基金,不要倒在黎明前。

我当时二话不说,立刻签署了协议。

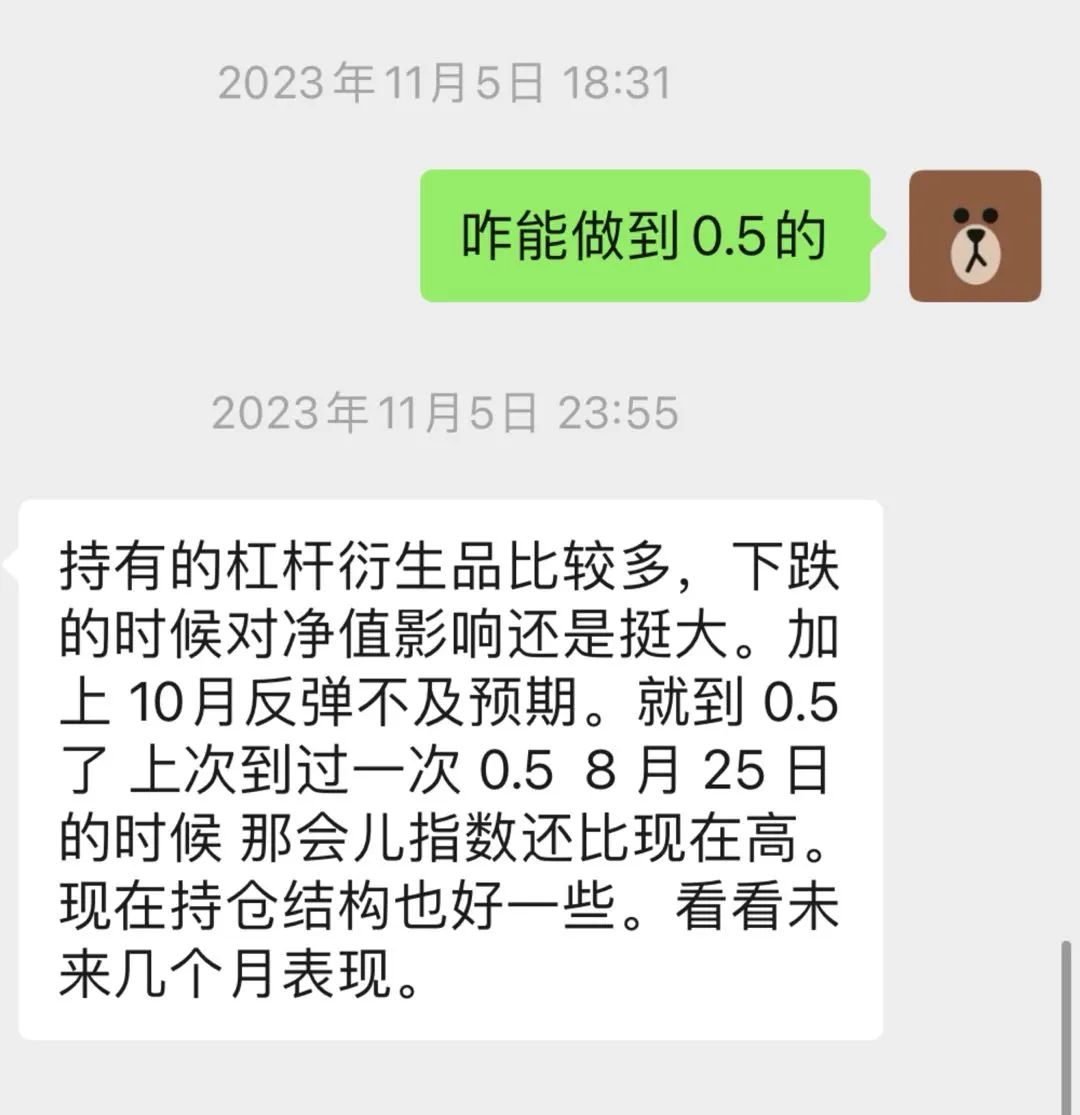

结果没想到,11月份,净值跌到0.5了。。。。

我当时还问了一嘴,但我觉得人家比我专业,就没多说啥。

然后就再也不播报净值了。。。我反应过来已经仨月过去了,一问,净值已经0.1了,也就是亏了90%!!!

毕竟前两天,真的遇到了传说中的系统性风险,跌的最厉害的那几天,我听说有做雪球的基金经理跳楼的。

所以我很担心他想不开。

毕竟他把投资人的钱都快亏光了。

写到这里时,小鸣老师问我,亏了这么多钱是什么心情?

我想说,其实相比起我的损失来说,我的朋友P让我更担心,毕竟他的全副身家,外加上信任他的客户的钱,都被他亏了个七零八落。

和他的损失相比,我的损失又算什么呢?

况且投资只是我的一部分,哪怕亏光了,我还是能继续做自媒体养活自己。

但投资却是P的全部啊!

我跟大家讲这个故事,一方面是想给正在被套牢的大家放下焦虑,这波资产贬值,不止影响到你一个人。

我都知道很多在房价高点冲进去的精英,我身边认识一对朋友,都是当地的高考状元,也是年薪百万的顶级伉俪,结果被两套房子套在高点,现在每天很痛苦,好像有很多选择,又好像没有选择。

我还认识很多互联网大厂的高管,这两年,每年唉声叹气,因为大厂的高管,都是以股票为主,而很多大厂的股价,都是历史低点,甚至屡破新低。

这就导致,很多人升职之后,收入不升反降。

收盘前一个利空,一年白干。

亏钱的人多的是,乐观点看,资产贬值,变相减少了贫富差距。

另外就是,要有止损的意识,买基金时的止损线,清盘线,是在保护你,跌到0.5翻倍就能回来,跌到0.1要翻10倍才能回来!

钱可以再挣,一个人一生大多数财富都是在50岁以后挣到的,现在人一生的寿命七八十岁都是常态,不管多少岁,都还有失败的资本。

留得青山在,不怕没柴烧,和大家共勉!